Vanhempi aloitteleva sijoittaja, joka hakee passiivista tuloa (lähinnä osakkeista) palkan jatkeeksi.

sunnuntai 13. elokuuta 2017

Paljon blogilla tienaa?

Törmäsin Herkuille Perso Piensijoittaja-blogissa kommenttiin että hän tienaa "satasia vuodessa" kohdassa "Mainonta verkkosivuilla" (http://herkuillepersopiensijoittaja.blogspot.fi/2017/08/miten-kasvattaa-tuloja.html), mikä mielestäni on ihan hyvä tulo. Mr Money Mustache kertoilee https://www.mrmoneymustache.com/2016/10/26/notes-on-giving-away-100000/ että tämä 100 000$ on alle 25% siitä mitä hän tienasi blogilla vuoden aikana (And downright small at less than a quarter of what this blog earned last year (before tax at least)) mikä on todella iso summa mielestäni (varsinkin kuten Mr Money Mustache itse sanoo, "by typing some shit in the computer").

Suomessakin jotkut tuntuu tienavaan jonkun verran blogeilla (Google haku paljasti muutamia artikkeleita, esim Iltalehti ja HS kertoilee siitä että jotkut onnistuvat saamaan 2000-3000€/kk tuloja), ja Downshiftaus - Elämän Leppoistamisessa on avannut omat tulonsa tarkasti. https://downshiftaaminen.blogspot.fi/2014/10/rahaa-blogilla-paljonko-bloggaajat.html.

Itselläni on Blogger tilastojen mukaan ollut n. 105 000 sivunäyttöä (en sitten tiedä kuinka iso osa niistä on esim hakurobotteja), ja tähän astiset tulot Google Adwordsista on kerran saamani 70€ ja nyt siellä näyttäisi olevan taas noin 7€ sisällä. Sain tuon 70€ vuonna 2011, muistan että sillä sain ostettua 4 kpl Fortumin osaketta. Jos haluaisin tienata enemmän niin minun kannattaisi varmaankin myös lisätä ns Affilate-mainoksia blogiin, mutta ei sillä rikastumaan pääse. Mutta jos vertaan omaa kävijämäärää (noin 105 000 kävijää) ja tulot (n. 77€) siihen että Downshitaus sai vuonna 2014 n. 107 000 kävijällä 860€ tuloa niin aika vähän pelkällä Adwordsillä tulee tuloja.

Seuraava juttu minkä kirjoitan osunee sitten hiukan enemmän blogin aiheeseen, eli käyn hiukan VFC osakkeen osto/myynti-tasoja läpi Geraldine Weiss'in kirjan menetelmän mukaan.

torstai 10. elokuuta 2017

Velkavipu otettu käyttöön salkussa - Nordnet Superluotto

Yksi yleensä asuntosijoittamisen puolesta nostettu hyvä puoli on mahdollisuus käyttää velkavipua: kun käytät asuntoa vakuutena lainalle niin pankki yleensä myöntää lainaa matalalla korolla kunhan omavastuu-osuus on kohtuullinen (esim 30%). En tiedä yhtään pankkia joka lainaisi vastaavalla lailla osakesijoittajille rahaa, itse kun keskustelin aikoinaan tästä OP:n kanssa niin minun olisi pitänyt laittaa oma asunto vakuudeksi.

Nordnet Superluotolla (linkki) lainakorko on kohtuullinen, ja vipua ei saa kovin paljon. Mielestäni rajattu vipumäärä on hyvä, velka on vähän kuin moottorisaha: osaavien käsissä hyödyllinen työkalu, mutta osaamaton voi saada sillä todella suurta vahinkoa aikaiseksi. Päätin nostaa noin 21000€ ja hajautin sen kolmeen ostokseen:

- Schwab US Dividend Equity ETF (SCHD) - ETF:ä seuraa Dow Jones US Dividend 100-indeksiä, ja sisältää 100 osaketta. Osakkeet screenataan niin että niillä pitää olla vähintään 10 vuoden kasvava osinko, yksi osake saa olla enintään 4.5% salkun arvosta jne - suosittelen lukemaan läpi tarkat ehdot (https://www.schwabfunds.com/public/csim/home/products/exchange_traded_funds/portfolio.html?symbol=SCHD ja sieltä "Prospectus" tai https://seekingalpha.com/article/4077438-comparing-schd-sphd-dividend-growth-investments). Osakkeet on vaihtunut n. 13% vuosivauhdilla (Scwab:in Facthsheetistä otettu lukema) ja osinkokasvu-vauhti olisi ollut noin 11.9% keskimäärin. Ostohinta on 44.89$ ja osinkotuotto noin 2.9% - mikäli ETF menestyy hyvin tästä saattaa tulla kivijalka salkussani. ETF ei sisällä REITejä.

- Tanger Factory Outlet Centers (SKT) - osake on nostanut osinkoa joka vuosi vuodesta 1994, ja maksoin 26.05$ joten saan noin 5.25% tuottoa. En usko Amazonin olevan uhka Tangerille, ja monet SeekingAlphassa näkevät myös Tangerin hyvänä sijoituskohteena. Minulla on myyntihinta 34$ asetettu Tangerille.

- Powershares S&P 500 High Dividend Low Volatility Portfolio (SPHD) - ETF sisältää noin 50 osaketta, ja luin vuosikatsauksesta että vaihtuvuus on hurja 59%. Yksi osake saa olla korkeintaan 3% salkusta, ja samoin korkeintaan 10 osaketta / ala - enemmän tietoa löyty linkki ja sieltä "Prospectus". Vaikka sekä SPHD että SCHD sisältää osittain samoja osakkeita nämä täydentävät toisiaan - SPHD:ssä on REIT:ejä. Ostohinta oli 40.5$ ja sillä saan noin 3.7% osingon sekä toivon mukaan edelleen noin 13% kasvua osingolle per vuosi. Jakaa myös osinkoa joka kuukausi.

Nämä ostokset ovat sikäli myös tärkeitä että mikä SCHD ja SPHD menestyvät kuten toivon niin taidan sijoittaa niihin ison osan rahoistani - helpottaisi salkunhallintaa huomattavasti. Tavoite on nyt kaikilla saaduilla osingoilla (myös muista osakkeista) lyhentää lainaa, eli saada hieman pakkosäästämistä aikaiseksi.

lauantai 5. elokuuta 2017

Tessin.se - kiinteistösijoittamista joukkorahoituksen kautta Ruotsissa

Ruotsissa on muutama mielenkiintoinen joukkorahoitus-alusta, ja yksi niistä on Tessin. Rakennusalalla katteet ovat hyvät, mutta piensijoittajana on hankala päästä osallisiksi näihin jossei osta esim. vuokra-asuntoa. Rakennusprojektit maksavat paljon, joten tähän rakoon Tessin on tullut joukkorahoitus-alustan kanssa. Rakennuttajat tarvitsevat yleensä lainaa 1-2 miljoonaa euroa, ja kun tämän jakaa esim 5000€ osuuksiin niin osuus ei ole niin iso. Yrittäessäni lukea miten käytännössä kokonaisrahoitus projektille menee niin vaikuttaa siltä että osassa on 60% pankkilainaa, 20% "ulkopuolista rahaa" (Tessin tässä tapauksessa) ja loput sitten omaa rahaa - syy miksi eivät ota kokonaan pankista lainaa on se että silloin pankki haluaa korkeampaa korkoa koska riski on isompi. Rakennuttajat ovat yleensä pieniä, jolloin heillä ei ole tarpeeksi omaa rahaa - ja näissä on aika iso riski verrattuna normaaliin pankkilainaan.

Olen seurannut kohteita jonkun aikaa, ja jokaisesta kohteesta on olemassa projekti-suunnitelma, kululaskelma, yhden tai usean ulkopuolisen arvio kohteen arvosta kun se valmistuu, kuvaukset rakennuttajista sekä rakennuttajan luottoarvio. Projekteja on kahdenlaisia: niissä missä saat etuoikeutettuja osakkeita ja toiset on puhtaasti lainoja jossa on myös vakuus. Tuotto vaihtelee 9-12% välillä (per vuosi) ja juoksuaika on 6-24kk, yleensä lähempänä 18kk. Poikkeuksena on sitten joitakin etuoikeutettuja osake-projekteja joissa juoksuaika on määrittelemätön, mutta näitä ei ole näkynyt pitkään aikaan.

Sijoittaminen on melko helppoa: kun projekti tulee näkyviin niin voit varata osuuden (jos olet sijoittanut ennestään yli 50k€ niin saat varata 24t etukäteen), ja suurin osa projekteista täyttyy julkistuspäivän aikana. Tämän jälkeen jos olet varannut osuuden ja saat osuuden niin saat sähköiset sopimuspaperit, jotka pitää allekirjoittaa sähköisesti, ilmoitat palautustilin ja saat vähän myöhemmin laskun jossa on tilinumero ja viite. Kaikki on siis täysin sähköistä eli kustannukset voidaan tämän takia varmaan pitää niin matalina että sijoittajia voi olla satoja jokaisessa kohteessa.

Olen itse sijoittanut nyt 3000€ opiskelija-asuntoihin Örebrossa. Tähän mennessä yksikään Tessinin projekteista ei ole epäonnistunut, ja toivon että tämä ei ole ensimmäinen - koska kyseessä on laina niin jos projekti epäonnistuisi niin minulla olisi pieni osuus Örebrossa sijaitsevasta kiinteistöstä.

Tessin alusta on oikeastaan lähtenyt lentoon tänä vuonna (tuntuu että tämän vuoden aikana on ollut jo yhtä monta projektia kuin viime vuoden aikana), ja Tessin on nyt kertonut että he sunnittelevat laajentumista pohjoismaissa, eli Suomi ja Norja on ne maat mitä he tutkivat. Yksi Tessinin perustaja (Jonas Björkman) oli perustanut sovelluskaupan matkapuhelin-laitteille jo ennen Applea, mikä ei sitten menestynyt koska ei saannut sitä markinoitua ja sitten Appstore ja vastaavat tappoivat sen - tästä hän kirjoitti esimerkkinä siitä että vaikka sinulla on hyvä ajatus niin se ei riitä, myös ajoitus ja markkinointi pitää olla kunnossa ja jossei tuote lähde lentoon usean vuoden kuluttua niin pitää myös osata luovuttaa.

perjantai 21. heinäkuuta 2017

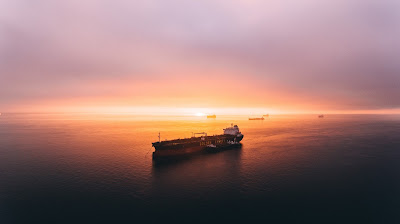

Teekay Corporation - hallittu riski

Sijoittelin aikoinaan melko menestyksekkääsi Teekay Tankersiin; yrityksellä oli hyvä osinko ja sitä seurasi mukava arvonnousu. Sitten hiukan poltin näppini Seadrillin kanssa ja Hornbeck Offshorining kanssa meinasi käydä samalla lailla. Olen kumminkin hiukan seurannut näitä yrityksiä sivusilmällä, ja Teekay Corporationsin laskettua melko reilusti se alkoi kiinnostamaan.

J. Mintmyer on kirjoittanut tästä ihan hyvän artikkelin https://seekingalpha.com/article/4082893-teekay-corporation-highest-conviction-long-idea-ever osoitteessa, ja lyhkäisyydessään hän toteaa että osake on tippunut liikaa: koska tämä on ns General Partner (GP) niin kun Teekay LNG Partners (TGP) lähtee nostamaan osinkoaan, mitä odotetaan alle vuoden sisällä niin myös TK nostaa osinkoa ja osake lähtee nousuun. TGP laski osinkoaan joulukuussa 2015 0.7$ -> 0.14$ jotta voisivat ilman lainaa kustantaa kasvua, ja nämä investoinnit on nyt tehty. Mikäli sitten vielä Teekay Offshore Partners (TOO) sekä Teekay Tankers (TNK) myös pystyvät parantamaan tulosta niin TK voi nousta todella paljon.

Cobas Asset Management, jonka vetäjä Francisco Parames myös tunnettaan "Europan Buffetina" on pistänyt niin paljon rahaa kiinni TK:hen kun rahaston säännöt sallivat: täydet 10%. Tämä on hyvä merkki, mutta toisaalta kuten https://seekingalpha.com/article/4086498-teekay-corporation-blindly-follow-cobas-asset-management todetaan niin monesti oikealla arvo-sijoittajalla on aika pitkä horisontti, ja väliin voi mahtua myös melko reilua laskua - eli matka voi olla karu seuraavat pari vuotta, ja osakesijoittaminen on aina riskialtista puuhaa.

Kurssi on ollut melkoista vuoristorataa, mutta onnistuin ostamaan ensimmäisen siivun hintaan 5.6$. Valitettavasti taas jänistin ja laitoin kiinni tähän 6k€, mikä on noin 2.1% salkusta. Hinta taisi käydä yli 7$, mistä se sitten taas laski ja lisäsin n 3k€. Keskiostoshinta minulla on nyt 5.91$ ja on salkkuni isoin yksittäinen sijoitus, mutta vain noin 3% kokonaisarvosta. Tällä hetkellä harmittaa koska meno on ollut melko reipasta ja on noin +30% tällä hetkellä.

J. Mintmyer arvioi että osakkeen pitää nousta vähintään 13$-15$ tasolle, ja taas Cobas Asset Management on sanonut kohdekurssiksi 19$. Itselläni on häly 13$ kohdalla, katsotaan miten osinko on mennyt. Pohdin myös hiukan lisäämistä.

J. Mintmyer on kirjoittanut tästä ihan hyvän artikkelin https://seekingalpha.com/article/4082893-teekay-corporation-highest-conviction-long-idea-ever osoitteessa, ja lyhkäisyydessään hän toteaa että osake on tippunut liikaa: koska tämä on ns General Partner (GP) niin kun Teekay LNG Partners (TGP) lähtee nostamaan osinkoaan, mitä odotetaan alle vuoden sisällä niin myös TK nostaa osinkoa ja osake lähtee nousuun. TGP laski osinkoaan joulukuussa 2015 0.7$ -> 0.14$ jotta voisivat ilman lainaa kustantaa kasvua, ja nämä investoinnit on nyt tehty. Mikäli sitten vielä Teekay Offshore Partners (TOO) sekä Teekay Tankers (TNK) myös pystyvät parantamaan tulosta niin TK voi nousta todella paljon.

Cobas Asset Management, jonka vetäjä Francisco Parames myös tunnettaan "Europan Buffetina" on pistänyt niin paljon rahaa kiinni TK:hen kun rahaston säännöt sallivat: täydet 10%. Tämä on hyvä merkki, mutta toisaalta kuten https://seekingalpha.com/article/4086498-teekay-corporation-blindly-follow-cobas-asset-management todetaan niin monesti oikealla arvo-sijoittajalla on aika pitkä horisontti, ja väliin voi mahtua myös melko reilua laskua - eli matka voi olla karu seuraavat pari vuotta, ja osakesijoittaminen on aina riskialtista puuhaa.

Kurssi on ollut melkoista vuoristorataa, mutta onnistuin ostamaan ensimmäisen siivun hintaan 5.6$. Valitettavasti taas jänistin ja laitoin kiinni tähän 6k€, mikä on noin 2.1% salkusta. Hinta taisi käydä yli 7$, mistä se sitten taas laski ja lisäsin n 3k€. Keskiostoshinta minulla on nyt 5.91$ ja on salkkuni isoin yksittäinen sijoitus, mutta vain noin 3% kokonaisarvosta. Tällä hetkellä harmittaa koska meno on ollut melko reipasta ja on noin +30% tällä hetkellä.

J. Mintmyer arvioi että osakkeen pitää nousta vähintään 13$-15$ tasolle, ja taas Cobas Asset Management on sanonut kohdekurssiksi 19$. Itselläni on häly 13$ kohdalla, katsotaan miten osinko on mennyt. Pohdin myös hiukan lisäämistä.

lauantai 27. toukokuuta 2017

Whitestone REIT (WSR) - kuukausittainen osinko

Mielestäni markkinat ovat melko kalliit, ja pelkään että hinnat voivat tulla alas 10-15% helposti. Silti minulla on (aina?) se ongelma että raha polttaa ja se pitäisi saada heti sijoitettua johonkin: kun raha on kiinni niin salkkuun ei tarvitse kurkata joka päivä. Johtuen siitä että markkinat ovat mielestäni epävarmoja yritän metsästää nk "fixed incomea", jotta minulle tulisi koko ajan rahaa sisään mitä voin sijoittaa mikäli hinnat laskee.

Minulla on ollut tarkkailu-listalla Dirk Leachin osakkeita, mitä hän on suositellut artikkelisarjassa "If I had to build an income portfolio today" ja Whitestone REIT (WSR) lähti sopivasti laskuun toukokuun alussa. Osinko on hyvä (taisin saada lukittua noin 9.8%) ja tulee tilille joka kuukausi: myös osinko pitäisi olla varma eli suhde AFFOn ei ole mahdoton (noin 70%). Yrityksellä on melko paljon velkaa, mikä ei ole hyvä jos/kun korot lähtevät nousuun mutta lukiessani viimeisintä transcript callia yritys on melko luottavainen tulevaisuuteen: markkina-arvo yrityksellä on vielä melko pieni (n. 450milj $) mutta tavoite olisi ensin päästä puolen miljardin markkina-arvoon ja sitten miljardiin dollariin jotta saisivat "credit rating" S&P:ltä. Nyt myös Brad Thomas nosti osakkeen tasolle "Buy" Seeking Alphassa: https://seekingalpha.com/article/4075073-whitestone-poised-profit-upgrading-buy

Osake on siis selkeästi riskipitoinen, mutta ostin salkkuun 500 kpl Whitestone REIT:ia hintan 11.58$. Tämä on noin 2.5% salkustani, pitää katsoa jos hieman lisään tätä.

Minulla on ollut tarkkailu-listalla Dirk Leachin osakkeita, mitä hän on suositellut artikkelisarjassa "If I had to build an income portfolio today" ja Whitestone REIT (WSR) lähti sopivasti laskuun toukokuun alussa. Osinko on hyvä (taisin saada lukittua noin 9.8%) ja tulee tilille joka kuukausi: myös osinko pitäisi olla varma eli suhde AFFOn ei ole mahdoton (noin 70%). Yrityksellä on melko paljon velkaa, mikä ei ole hyvä jos/kun korot lähtevät nousuun mutta lukiessani viimeisintä transcript callia yritys on melko luottavainen tulevaisuuteen: markkina-arvo yrityksellä on vielä melko pieni (n. 450milj $) mutta tavoite olisi ensin päästä puolen miljardin markkina-arvoon ja sitten miljardiin dollariin jotta saisivat "credit rating" S&P:ltä. Nyt myös Brad Thomas nosti osakkeen tasolle "Buy" Seeking Alphassa: https://seekingalpha.com/article/4075073-whitestone-poised-profit-upgrading-buy

Osake on siis selkeästi riskipitoinen, mutta ostin salkkuun 500 kpl Whitestone REIT:ia hintan 11.58$. Tämä on noin 2.5% salkustani, pitää katsoa jos hieman lisään tätä.

keskiviikko 12. huhtikuuta 2017

XACT Nordic High Dividend Low Volatility (XACTHDIV)

Tukholman pörssiin ilmestyi mielenkiintoinen ETF: XACTHDIV eli XACT Nordic High Dividend Low Volatility. Englanninkielistä tietoa tuntuu olevan melko niukasti (http://en.xact.se/Press-releases/2017/Xact-lists-a-new-Nordic-Smart-Beta-ETF/) mutta ruotsin kielellä sitten enemmän: http://www.xact.se/etf-utbud/Aktiemarknad/XACT-Nordiska-Stabila-Bolag/

Tämä on siis ETF, joka seuraa Handelsbankenin Nordic Smart Beta indeksiä jossa on 50 yritystä. Smart Beta rahasto yrittää saada perinteistä indeksiä hieman parempaa riskipainoitteista tuottoa kuin mitä perinteinen indeksi saavuttaa. Valinta tehdään pohjoismaiden 150 vaihdetuimman osakkeen joukosta niin että ne 50 joissa on sekä korkein osinko ja matalin riski pääsevät mukaan - korkein osinkotuotto siis ei välttämättä oikeuta pääsyä ETF:ään. Koostumus on tällä hetkellä n. 61% ruotsalaisia osakkeita, 17% tanskalaisia, 14% suomalaisia ja loput sitten norjalaisia.

Vuotuinen osinkotuotto on noin 4% tällä hetkellä, ja ETF jakaa kerran vuodessa osinkoa toukokuussa. Hallintokulut ovat 0.3%, mikä mielestäni on siedettävä. Itse en taida tällä hetkellä sijoittaa tähän ETF:ään: luulen että korot lähtevät vähän nousuun mikä tarkoittaa että osinko-osakkeet laskevat hiukan arvossa, samoin tämän ETF:n markkinoille tulo hiukan kielii siitä että osinko-osakkeet ovat nyt vähän yliarvostettuja. Mutta sikäli pidän tästä että olen melko varma että nyt on niin paljon rahaa kiinni indekseissä että aktiivisella osakepoiminnalla voi saavuttaa ylituottoa, ja se että tämä ei seuraa perinteistä indeksiä pitäisi luoda mahdollisuuksia tähän - historiallinen data osoittaa noin 10.7% vuotuista tuottoa.

Tämä on siis ETF, joka seuraa Handelsbankenin Nordic Smart Beta indeksiä jossa on 50 yritystä. Smart Beta rahasto yrittää saada perinteistä indeksiä hieman parempaa riskipainoitteista tuottoa kuin mitä perinteinen indeksi saavuttaa. Valinta tehdään pohjoismaiden 150 vaihdetuimman osakkeen joukosta niin että ne 50 joissa on sekä korkein osinko ja matalin riski pääsevät mukaan - korkein osinkotuotto siis ei välttämättä oikeuta pääsyä ETF:ään. Koostumus on tällä hetkellä n. 61% ruotsalaisia osakkeita, 17% tanskalaisia, 14% suomalaisia ja loput sitten norjalaisia.

Vuotuinen osinkotuotto on noin 4% tällä hetkellä, ja ETF jakaa kerran vuodessa osinkoa toukokuussa. Hallintokulut ovat 0.3%, mikä mielestäni on siedettävä. Itse en taida tällä hetkellä sijoittaa tähän ETF:ään: luulen että korot lähtevät vähän nousuun mikä tarkoittaa että osinko-osakkeet laskevat hiukan arvossa, samoin tämän ETF:n markkinoille tulo hiukan kielii siitä että osinko-osakkeet ovat nyt vähän yliarvostettuja. Mutta sikäli pidän tästä että olen melko varma että nyt on niin paljon rahaa kiinni indekseissä että aktiivisella osakepoiminnalla voi saavuttaa ylituottoa, ja se että tämä ei seuraa perinteistä indeksiä pitäisi luoda mahdollisuuksia tähän - historiallinen data osoittaa noin 10.7% vuotuista tuottoa.

lauantai 8. huhtikuuta 2017

SAS PREF - mahdollinen vaihtoehto korkosijoitukselle

Ruotsissa tuntuu olevan aika monta etuoikeutettua osaketta liikenteessä: lähinnä rakennusyhtiöt ovat näitä laittaneet liikenteeseen noin 6-8% korolla. Aikoinaan tein pienen tilin Balderin etuoikeutetulla, taisin ostaa noin 260kr hintaan (20kr osinkoa eli karvan alle 8% osinkotuotto) ja möin ne 330kr hintaan. Tämän lisäksi minulla on nyt hieman SAS:in etuoikeutettuja salkussa, keskimääräinen ostohinta on noin 475kr niille - ostin aluksi joitakin hintaan 520kr, sitten hinta laski 450kr paikkeille jolloin ostin isomman erän mutta en uskaltanut hirveästi ostaa (valitettavasti).

Mutta itse sijoitusideaan: tällä hetkellä makuutan aika paljon rahaa rahamarkkina-rahastossa, josta toivon saavani 0.8-1% vuosituottoa - ei kovinkaan hyvä. Olen hiukan pohtinut seuraavaa kuviota:

SAS Pref osake on siis etuoikeutettu osake, joka jakaa 12.5kr/osake 4 kertaa vuodessa. Helmikuussa 2018 osakkeen takaisinosto-arvo laskee 525kr (nykyisestä 600kr), ja vahva veikkaus on että SAS ostaa osakkeet takaisin ja korvaa ne lainalla (olettaisin että SAS saa lainaa alle 9.5% korolla). Osinkoa pitäisi ehtiä tulla 4x: 4.5, 3.8, 2.11 (2017) sekä 8.2.2018 eli 50kr.

540kr ostokurssi: 50kr osinkoa + 525kr rahaa tilille (takaisinosto) = 575/540 = 6.4% tuotto

530kr ostokurssi: 50 + 525 = 575/530 = 8.4% tuotto

520kr ostokurssi: 50 + 525 = 575/520 = 10.5% tuotto

Valitettavasti hinta on nyt noussut 540kr yläpuolelle, ja tämä ei ole ihan riskitön: lentoalalla on välillä lakkoja ja joissakin tapauksissa vain osa etuoikeutetuista on lunastettu takaisin - tämä varmaan laskisi kurssia n. 500kr paikkeille (SAS Pref taisi käydä 430kr tasolla). Joten itse jään odottamaan/toivomaan kurssilaskua, ja 520-530kr välillä olen valmis sijoittamaan osan - tähtään noin 8-9% vuosituottoon, joten mikäli hinta ei laske ennen täsmäytyspäivää niin minun ostohinta laskee 520 kruunuun (530kr ostohinta: 37.5kr osinkoa + 525kr rahaa = 6.1%, 520kr ostohinnalla taas 8.1%).

Etuoikeutetuissa on siis myös tärkeätä seurata takaisinosto-arvoa.

Mutta itse sijoitusideaan: tällä hetkellä makuutan aika paljon rahaa rahamarkkina-rahastossa, josta toivon saavani 0.8-1% vuosituottoa - ei kovinkaan hyvä. Olen hiukan pohtinut seuraavaa kuviota:

SAS Pref osake on siis etuoikeutettu osake, joka jakaa 12.5kr/osake 4 kertaa vuodessa. Helmikuussa 2018 osakkeen takaisinosto-arvo laskee 525kr (nykyisestä 600kr), ja vahva veikkaus on että SAS ostaa osakkeet takaisin ja korvaa ne lainalla (olettaisin että SAS saa lainaa alle 9.5% korolla). Osinkoa pitäisi ehtiä tulla 4x: 4.5, 3.8, 2.11 (2017) sekä 8.2.2018 eli 50kr.

540kr ostokurssi: 50kr osinkoa + 525kr rahaa tilille (takaisinosto) = 575/540 = 6.4% tuotto

530kr ostokurssi: 50 + 525 = 575/530 = 8.4% tuotto

520kr ostokurssi: 50 + 525 = 575/520 = 10.5% tuotto

Valitettavasti hinta on nyt noussut 540kr yläpuolelle, ja tämä ei ole ihan riskitön: lentoalalla on välillä lakkoja ja joissakin tapauksissa vain osa etuoikeutetuista on lunastettu takaisin - tämä varmaan laskisi kurssia n. 500kr paikkeille (SAS Pref taisi käydä 430kr tasolla). Joten itse jään odottamaan/toivomaan kurssilaskua, ja 520-530kr välillä olen valmis sijoittamaan osan - tähtään noin 8-9% vuosituottoon, joten mikäli hinta ei laske ennen täsmäytyspäivää niin minun ostohinta laskee 520 kruunuun (530kr ostohinta: 37.5kr osinkoa + 525kr rahaa = 6.1%, 520kr ostohinnalla taas 8.1%).

Etuoikeutetuissa on siis myös tärkeätä seurata takaisinosto-arvoa.

lauantai 1. huhtikuuta 2017

Taloudellinen riippumattomuus - entistä tärkeämpi?

Seurailin aikaisemmin Jason Fieberiä aika aktiivisesti (kun hänellä oli Dividend Mantra -kotisivut, jonka hän sitten meni myymään) ja olin (aluksi) iloinen kun hän palasi kirjoittamaan mrfreeat33.com -siteä. http://www.mrfreeat33.com/financial-freedom-allows-me-to-be-me/ -artikkelissä Jason yrittää tuoda esille sitä että nyky-maailmassa kaikenlaista voi sattua, joka "vetää maton jalkojen alta". Muita esimerkkejä on mielestäni jatkuvat YT-neuvottelut yrityksissä, 18-vuotiaille markkinoidaan tulevaisuutta sillä että "opiskele työhön jota ei ole vielä edes keksitty", tekoäly tulee viemään osan "perinteisistä työpaikkoista" (esim http://www.tekniikkatalous.fi/tyoelama/2014-12-17/Tekoäly-vie-työpaikat---Ei-välttämättä-niin-huono-homma-3257908.html) ja jotkut ovat jopa väläytellet että 50% työttömyyksiä voi tulla.

Tarkoituksena ei ole synkistellä, mutta ainakin itselleni ainakin osittainen taloudellinen riippumattomuus on nykyään entistä tärkeämpi: ikää kumminkin on nyt 40+ ja tuntuu että elämä on jotenkin arvaamattomampi: hyvä koulutus ja ahkera työnteko ei välttämättä estä tennarin kuvaa takamukseen, ja uuden, mielenkiintoisen työpaikan saaminen ei välttämättä olekaan taattua. Tähän päästäkseni olen karsinut kuluja jonkun verran a la Mr Money Mustache - vaihdoin sähkötoimittajaa (säästöä noin 100€ vuosi, mutta tuen myös kilpailua), olen alkanut joskus tuomaan ruokalaatikon töihin jne. Mitään nuudelinsyöjää minusta ei kyllä tule, ja tämän lisäksi olen huomannut sen että laatu (vaatteissa yms) on tärkeä. Tällä hetkellä näyttää siltä että jos jatkaisin samaa mallia ja saan hyvää tuottoa osakkeista niin voisin about samaan aikaan kun täytän 46 siirtyä pois työelämästä. En tule sitä varmankaan tekemään täysipäiväisesti, mutta en kyllä itse usko voivani jatkaa nykyisellä tavalla siihen asti kun olen 67 vuotias.

Ps. Lukuvinkiksi pitää antaa "The Magic of Thinking Big" jonka David J. Schwartz on kirjoittanut - positiivinen asenne sekä kysymällä "mitä/miten voin tehdä paremmin" auttaa ainakin itseäni tekemään asioita paremmin sekä siirtymään pois mukavuus-alueelta. Olin vuosi sitten hiukan jämähtänyt ihan hyvään perustilaan, mutta jos ei ole haasteita/tavoitteita niin huomasin että päivät katosi kuten olisin ollut autopilootilla.

Tarkoituksena ei ole synkistellä, mutta ainakin itselleni ainakin osittainen taloudellinen riippumattomuus on nykyään entistä tärkeämpi: ikää kumminkin on nyt 40+ ja tuntuu että elämä on jotenkin arvaamattomampi: hyvä koulutus ja ahkera työnteko ei välttämättä estä tennarin kuvaa takamukseen, ja uuden, mielenkiintoisen työpaikan saaminen ei välttämättä olekaan taattua. Tähän päästäkseni olen karsinut kuluja jonkun verran a la Mr Money Mustache - vaihdoin sähkötoimittajaa (säästöä noin 100€ vuosi, mutta tuen myös kilpailua), olen alkanut joskus tuomaan ruokalaatikon töihin jne. Mitään nuudelinsyöjää minusta ei kyllä tule, ja tämän lisäksi olen huomannut sen että laatu (vaatteissa yms) on tärkeä. Tällä hetkellä näyttää siltä että jos jatkaisin samaa mallia ja saan hyvää tuottoa osakkeista niin voisin about samaan aikaan kun täytän 46 siirtyä pois työelämästä. En tule sitä varmankaan tekemään täysipäiväisesti, mutta en kyllä itse usko voivani jatkaa nykyisellä tavalla siihen asti kun olen 67 vuotias.

Ps. Lukuvinkiksi pitää antaa "The Magic of Thinking Big" jonka David J. Schwartz on kirjoittanut - positiivinen asenne sekä kysymällä "mitä/miten voin tehdä paremmin" auttaa ainakin itseäni tekemään asioita paremmin sekä siirtymään pois mukavuus-alueelta. Olin vuosi sitten hiukan jämähtänyt ihan hyvään perustilaan, mutta jos ei ole haasteita/tavoitteita niin huomasin että päivät katosi kuten olisin ollut autopilootilla.

Vastuullinen sijoittaminen?

Vastuullisella sijoittamisella yleensä tarkoitetaan sitä että yritetään löytää yrityksiä, jotka varjelevat luontoa ja ihmisiä - esim vältetään tupakka- ja alkoholinvalmistajia. Itse en ole lähtenyt tälle linjalle, mutta johtuen siitä että salkun koko on kasvanut yli 250 000€ kokoiseksi, ja osa tästä on perintöä mitä olen saanut, niin olen huomannut että tämä aiheuttaa todella paljon harmaita hiuksia.

Koska olen saanut perinnön niin olen nykyään täysin "omillani", eli isältä/äidiltä ei ole tulossa taloudellista apua - ja summa on sen verran iso että tällä kyllä aikuisen pitäisi pärjätä. Johtuen siitä että tiedän että vanhemmat ovat tehneet paljon töitä rahan eteen (olivat ihan tavallisia duunareita, varallisuus oli kiinni omakotitalossa) samoin kuten myös itse olen niin näen sen että pääoma katoaisi "arpa-osakkeiden" ostojen myötä asiana jota ei vaan saa tapahtua. Samoin näen hiukan että taloudellinen vapaus häämöttää edessä - tästä on seurannut se että minusta on tullut todella, todella varovainen sekä että kyttäilen salkkua päivittäin ja olen tuntenut tuskaa kun salkun arvo sulaa.

Viime vuosi oli melko hyvä sijoitusvuodeksi: tein voittoa noin 30 000€ (ja pääsin 250k€ rajan yli), ja tänä vuonna pörssit ovat nousseet noin 10% lisää ollakseen nyt korkealla arvostustasolla - mutta oma salkkuni on noin +/- 0 tänä vuonna. Sijoitustyyliäni olen muuttanut enemmän arvo-sijoittamiseksi jossa osinko-tuotto on merkittävä indikaattori (on helpompi istua ja odottaa kurssinousua kun saa 2-3% osinkoa), mutta johtuen siitä että kyttäilen salkkua koko ajan ja arvotustasot ovat korkealla niin minulla on tällä hetkellä noin 35% käteistä.

Rahaa ei valitettavasti kannata makuuttaa tällä hetkellä tileillä (käteiseni on raha-markkinarahastossa kiinni, josta oletan saavani noin 0.5-0.8% vuosikorkoa) joten on hiukan pakko kerätä rohkeutta ja siirtää osa pörssiin. Warren Buffet on erittäin hyvin sanonut että "Rule nr1: never loose money" ja minusta tuntuu että nyt vasta olen ymmärtänyt mitä hän sillä tarkoitti.

Toimenpiteet mihin olen ryhtynyt on että yritän todella tarkkaan muodostaa hinnan osakkeelle (käyttäen jonkinlaista DCF laskentaa / vertailemalla hintaa osinkohaitariin minkä lasken) ja sitten vaadin melko hyvän turva-marginaalin: aikaisemmin ostelin noin 15% turvamarginaalilla (kun tuntui että osakkeet meni vain ylös), mutta olen huomannut että se ei riitä - osake voi heilahtaa siitä alas vielä 15-20% helposti joten 20-30% alennus hintaan pitää vähintään olla. Samoin varon nyt velkaantuneita yrityksiä: tämän vuoden huonot tulokset johtuu siitä että Frontierissä otin takkiin noin 25% (olisin nyt -50% jos en olisi myynnyt - oletin että vapaa kassavirta riittäisi, mutta osakkeiden yhdistäminen sekä voimakas asiakaskato ja osingon pitäminen samalla tasolla säikäytti) kuten myös Valeant Pharmateutical:issa (oli arpa-osake eli pieni sijoitus, mutta oletin että Bill Ackman saisi siihen tolkkua ja olisin jopa tuplannut rahat) joten ei kiitos semmoisille.

Samoin tarkoitus on että kun saan rahat sisään niin alan tarkkailla hintoja korkeintaan kaksi kertaa / viikko - kuten Jason Zweigin kirjassa todetaan niin laskevat hinnat aiheuttavat pahaa oloa, ja markkinat kumminkin liikkuvat joten laskua pitää sietää. Mutta minulla on myöskin hiukan intohimoa ostaa voimakkaasti kasvavia pienyrityksiä (seuraan esim Sauls Investing-boardia The Motley Foolissa), Lynch-tyylisesti niissä tuntuu olevan hyvin paljon potentiaalia arvonnousuun.

Mutta lyhyt yhteenveto: tuntuu että ajan myötä en enään uskalla ostaa osakkeita johtuen siitä että pelkään että hävitän pääomaa. Olen myöskin harkinnut pyhkeen heittämistä kehään ja ostaa vain muutamaa hyvin hallittua osakerahastoa, mutta laskumarkkinoilla tuntuu että omat sijoitukseni ovat laskeneet vähemmän kuin rahastot - joten sijoitan nyt suurimman osan rahastani isoihin, "aliarvostettuihin" papereihin joissa toivon että ainakin pääoma-säilyy.

Koska olen saanut perinnön niin olen nykyään täysin "omillani", eli isältä/äidiltä ei ole tulossa taloudellista apua - ja summa on sen verran iso että tällä kyllä aikuisen pitäisi pärjätä. Johtuen siitä että tiedän että vanhemmat ovat tehneet paljon töitä rahan eteen (olivat ihan tavallisia duunareita, varallisuus oli kiinni omakotitalossa) samoin kuten myös itse olen niin näen sen että pääoma katoaisi "arpa-osakkeiden" ostojen myötä asiana jota ei vaan saa tapahtua. Samoin näen hiukan että taloudellinen vapaus häämöttää edessä - tästä on seurannut se että minusta on tullut todella, todella varovainen sekä että kyttäilen salkkua päivittäin ja olen tuntenut tuskaa kun salkun arvo sulaa.

Viime vuosi oli melko hyvä sijoitusvuodeksi: tein voittoa noin 30 000€ (ja pääsin 250k€ rajan yli), ja tänä vuonna pörssit ovat nousseet noin 10% lisää ollakseen nyt korkealla arvostustasolla - mutta oma salkkuni on noin +/- 0 tänä vuonna. Sijoitustyyliäni olen muuttanut enemmän arvo-sijoittamiseksi jossa osinko-tuotto on merkittävä indikaattori (on helpompi istua ja odottaa kurssinousua kun saa 2-3% osinkoa), mutta johtuen siitä että kyttäilen salkkua koko ajan ja arvotustasot ovat korkealla niin minulla on tällä hetkellä noin 35% käteistä.

Rahaa ei valitettavasti kannata makuuttaa tällä hetkellä tileillä (käteiseni on raha-markkinarahastossa kiinni, josta oletan saavani noin 0.5-0.8% vuosikorkoa) joten on hiukan pakko kerätä rohkeutta ja siirtää osa pörssiin. Warren Buffet on erittäin hyvin sanonut että "Rule nr1: never loose money" ja minusta tuntuu että nyt vasta olen ymmärtänyt mitä hän sillä tarkoitti.

Toimenpiteet mihin olen ryhtynyt on että yritän todella tarkkaan muodostaa hinnan osakkeelle (käyttäen jonkinlaista DCF laskentaa / vertailemalla hintaa osinkohaitariin minkä lasken) ja sitten vaadin melko hyvän turva-marginaalin: aikaisemmin ostelin noin 15% turvamarginaalilla (kun tuntui että osakkeet meni vain ylös), mutta olen huomannut että se ei riitä - osake voi heilahtaa siitä alas vielä 15-20% helposti joten 20-30% alennus hintaan pitää vähintään olla. Samoin varon nyt velkaantuneita yrityksiä: tämän vuoden huonot tulokset johtuu siitä että Frontierissä otin takkiin noin 25% (olisin nyt -50% jos en olisi myynnyt - oletin että vapaa kassavirta riittäisi, mutta osakkeiden yhdistäminen sekä voimakas asiakaskato ja osingon pitäminen samalla tasolla säikäytti) kuten myös Valeant Pharmateutical:issa (oli arpa-osake eli pieni sijoitus, mutta oletin että Bill Ackman saisi siihen tolkkua ja olisin jopa tuplannut rahat) joten ei kiitos semmoisille.

Samoin tarkoitus on että kun saan rahat sisään niin alan tarkkailla hintoja korkeintaan kaksi kertaa / viikko - kuten Jason Zweigin kirjassa todetaan niin laskevat hinnat aiheuttavat pahaa oloa, ja markkinat kumminkin liikkuvat joten laskua pitää sietää. Mutta minulla on myöskin hiukan intohimoa ostaa voimakkaasti kasvavia pienyrityksiä (seuraan esim Sauls Investing-boardia The Motley Foolissa), Lynch-tyylisesti niissä tuntuu olevan hyvin paljon potentiaalia arvonnousuun.

Mutta lyhyt yhteenveto: tuntuu että ajan myötä en enään uskalla ostaa osakkeita johtuen siitä että pelkään että hävitän pääomaa. Olen myöskin harkinnut pyhkeen heittämistä kehään ja ostaa vain muutamaa hyvin hallittua osakerahastoa, mutta laskumarkkinoilla tuntuu että omat sijoitukseni ovat laskeneet vähemmän kuin rahastot - joten sijoitan nyt suurimman osan rahastani isoihin, "aliarvostettuihin" papereihin joissa toivon että ainakin pääoma-säilyy.

sunnuntai 19. maaliskuuta 2017

Viiden vuoden tauko?

Viisi vuotta on mennyt siitä kun viimeksi kävin blogissa kirjoittamassa - aika pitkä aika. Väliin on mahtunut paljon asioita, eli ns. oikeaa elämää: ero, työpaikan vaihto ja sitten pari vuotta sitten vielä muutto pois Suomesta (viimeinen hiukan siis yhdistelmä/seuraus molemmista edellisistä).

Osinko-salkku on ollut ihan hyvä kun asiat olivat eniten sekaisin (meni noin vuosi että en kirjautunut sisään katsomaan miten salkulla menee), mutta nyt olen taas alkanut yrittää löytää aikaa seurata osakkeita ja sijoittaa suoraan. Sijoitustyyli on ehkä hiukan vaihtunut vuosien varrella (myös johtuen siitä että osinko-osakkeet on arvostettu aika korkealle tällä hetkellä), ja nopeasti selaten vanhoja kirjoituksia niin pakko sanoa että melkoisia virheitä on sattunut. Tosin tämä täsmää siihen että sama mitä yrität tehdä niin vaatii noin 10 000 tunnin harjoittelua että hallitset asian, olkoon sitten laskettelua, sijoittamista tai jotain muuta.

Tarkoitus on nyt lukea läpi kaikki kirjoitukset (mitä olen aikaisemmin tuottanut), ja sitten joko poistaa blogi tai kirjoittaa hieman enemmän ja useammin, vähän eri näkökulmasta. Olen itse lukenut läpi Mr Money Mustachen kirjoituksia (http://www.mrmoneymustache.com) ja "sijoituskirjallisuutena" Guy Spierin "Education of a Value Investor" sekä Jason Zweigin "Your Money and Your Brain" - voin suositella jos eivät ole tuttuja.

Osinko-salkku on ollut ihan hyvä kun asiat olivat eniten sekaisin (meni noin vuosi että en kirjautunut sisään katsomaan miten salkulla menee), mutta nyt olen taas alkanut yrittää löytää aikaa seurata osakkeita ja sijoittaa suoraan. Sijoitustyyli on ehkä hiukan vaihtunut vuosien varrella (myös johtuen siitä että osinko-osakkeet on arvostettu aika korkealle tällä hetkellä), ja nopeasti selaten vanhoja kirjoituksia niin pakko sanoa että melkoisia virheitä on sattunut. Tosin tämä täsmää siihen että sama mitä yrität tehdä niin vaatii noin 10 000 tunnin harjoittelua että hallitset asian, olkoon sitten laskettelua, sijoittamista tai jotain muuta.

Tarkoitus on nyt lukea läpi kaikki kirjoitukset (mitä olen aikaisemmin tuottanut), ja sitten joko poistaa blogi tai kirjoittaa hieman enemmän ja useammin, vähän eri näkökulmasta. Olen itse lukenut läpi Mr Money Mustachen kirjoituksia (http://www.mrmoneymustache.com) ja "sijoituskirjallisuutena" Guy Spierin "Education of a Value Investor" sekä Jason Zweigin "Your Money and Your Brain" - voin suositella jos eivät ole tuttuja.

Tilaa:

Blogitekstit (Atom)